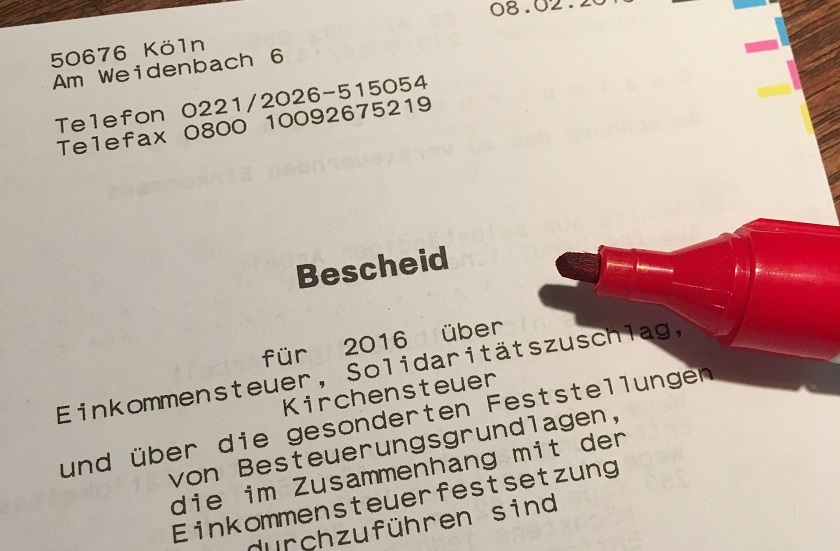

Der Steuerbescheid ist da! Und mit ihm der große Schreck. Das ist bei weitem nicht dass, was man erwartet hat. Und jetzt? Füße stillhalten, Kopf in den Sand oder einfach abwarten? Besser ist es, sich den Bescheid sehr genau anzuschauen, denn auch beim Finanzamt können Fehler passieren. Und ein Einspruch kann sich lohnen.

Das Bundesfinanzministerium hat kürzlich die aktuelle Statistik über die Einspruchsbearbeitung 2016 veröffentlicht. Demnach gingen im vergangenen Jahr mehr als drei Millionen neue Einsprüche bei den Finanzämtern ein. Aus 2015 waren noch 2,5 Millionen Einsprüche unerledigt. 3,5 Millionen Einsprüche wurden im vergangenen Jahr erledigt:

Rund 65 % durch Abhilfe.

Abhilfe bedeutet, dass das Finanzamt Ihren Einspruch in vollem Umfang für gerechtfertigt hält. Das Ergebnis ist ein neuer geänderter Steuerbescheid, der sogenannte Abhilfebescheid.

Rund 20 % durch Rücknahme.

Das heißt, dass Sie Ihren Einspruch zurücknehmen. Denn durch Ihren Einspruch wird das ganze Verfahren neu aufgerollt und es kann passieren, dass ein Fehler auffällt, der Sie mehr Geld kostet als es im ersten Bescheid der Fall war. Die Finanzverwaltung nennt dies „Verböserung“. In einem solchen Fall können Sie immer noch durch Rücknahme zurück zum ersten Bescheid.

Rund 15 % durch Einspruchsentscheidung und Teil-Einspruchsentscheidungen.

Wenn das Finanzamt Ihrem Einspruch nicht oder nur teilweise abhilft oder Sie den Einspruch nicht zurücknehmen, entscheidet das Finanzamt über Ihren Einspruch mit der Einspruchsentscheidung. Mit dieser kann das Finanzamt Ihnen voll zustimmen, Ihrem Einspruch nur teilweise entsprechen, Ihren Einspruch insgesamt abschmettern oder die angedrohte Verböserung wahrmachen und den angefochtenen Steuerbescheid zu Ihrem Nachteil korrigieren.

So checken Sie Ihren Steuerbescheid!

Wenn Sie in Ihrem Steuerbescheid Abweichungen zu Ihrem Nachteil feststellen, schauen Sie zunächst in die Erläuterungen: Überprüfen Sie, warum das Finanzamt die jeweiligen Kosten nicht anerkannt hat. Manchmal werden Sie aufgefordert, Belege nachzureichen oder einzelne Positionen genauer zu erklären. Sollte in Ihrem Bescheid bei den Werbungskosten nur eine Summe für alle Ausgaben stehen, müssen Sie Ihre geltend gemachten Kosten zusammenrechnen und mit den Daten vergleichen.

Prüfen Sie auch, ob das Finanzamt den Arbeitnehmerpauschbetrag von 1.000 Euro abgezogen hat, sollten Sie gar keine Werbungskosten angegeben haben. Tipp: Bewahren Sie Kopien Ihrer Steuererklärung oder das Berechnungsergebnis der Software auf. Dann können Sie Ihre Daten mit den Zahlen des Finanzamts leichter überprüfen.

Wenn Ihnen bei Ihrem Steuercheck Rechenfehler oder andere Kleinigkeiten auffallen, rufen Sie einfach Ihren Sachbearbeiter an. Meist lassen sich so schon Widersprüche zwischen Erklärung und Bescheid auflösen. Sie haben auch die Möglichkeit, einen formlosen Antrag auf schlichte Änderung zu stellen. Auf diese Weise lassen sich nicht nur Zahlendreher oder Additionsfehler korrigieren. Haben Sie zum Beispiel in der Schreibtischschublade einen Beleg gefunden, der für die Steuererklärung noch wichtig ist, können Sie ihn ebenfalls mit einem solchen Antrag nachreichen.

1 Kommentare